いつもお世話になっております!

今日は株に詳しそうな人たちがよく口にしている「日証金」について解説したいと思います。

なんだか鼻高々に「日証金残が減ってるんでうんぬんかんぬん」って言ってるスマートな方っていらっしゃるじゃん。

さも誰もが知ってる言葉みたいに言ってるからさ、ぼくも恥ずかしくて今まで「何それ?」って訊けなかったわけ。

ってことで、コソコソ調べてみました。

日証金とは?

結論から言うと、証券会社は「日本証券金融」って会社に、株とかお金を貸してもらってるんです。

日証金ってのは、この「日本証券金融」の略で、「残高」は日証金が証券会社に貸している株やお金の残高のことです。

はぁ。

なんか分かったような分かんないようなでしょ?

これだけで「へーなるほど!」って理解できた人は超天才だから、このページをそっと閉じてください。

もうちょっと詳しく説明します。

そもそもなんのために証券会社は「日本証券金融」から融資を受けたり、株を借りたりしてるのか。

お客さんが証券会社からお金を借りて株を買う「信用買い」と、証券会社から株を借りてきて売る「信用売り」、いわゆる信用取引が絡んでいます。

*信用取引についてはコチラ!

[kanren postid=”6321″]

たださあ。

証券会社にしても、急に

[voice icon=”https://yukiyuki13.net/wp-content/uploads/2017/12/f86d6921a217ccf51113e69c27326c88.png” name=”(お客)” type=”l line”]「おい、株を貸してくれや」[/voice]

って言われても、いつも持ってるわけじゃないもんね。

そこで、

[voice icon=”https://yukiyuki13.net/wp-content/uploads/2017/06/face6.gif” name=”(証券会社)” type=”l fb”]「チクショー。花輪くんみたいな大事なお客さんからの申し込みには、なんとしてでも答えなきゃ!」[/voice]

と、困っている証券会社さんの味方になってくれるのが日本証券金融さん。

[voice icon=”https://yukiyuki13.net/wp-content/uploads/2017/06/face14.gif” name=”(日証金)” type=”r”]「そんな困ってんなら、俺が貸してやんよ」[/voice]

颯爽と登場し、証券会社に株を貸してくれるのです。

こんなイメージ。

証券会社が日本証券金融に株を借りるイメージ!

証券会社は、お客さんから

[voice icon=”https://yukiyuki13.net/wp-content/uploads/2017/12/f86d6921a217ccf51113e69c27326c88.png” name=”(お客)” type=”l line”]「空売りをしたいから1,000株を貸してくれ」[/voice]

と言われた場合、日証金から1,000株全部借りてきて、お客さんに又貸しする方法もありますが、これだとあんまり面白くありません。

なぜなら日証金にレンタル料を払わないといけないからです。

できるだけ儲けたい証券会社は、レンタル料を節約したいと考えますよね。

では、節約するにはどうするか。

証券会社のお客さんには、信用で株を買いたいぞって人もいます。

信用で買うということは、証券会社からお金を借りて株を買うことです。

ここが混乱しがちなところですが、信用で買った株はそのお客さんのところにあるんじゃなくて、証券会社に預けないといけません。

信用売りも考え方は同じです

お客さんは、証券会社から株を借りてきて売るわけですが、売却代金はお客さんがその株を買って証券会社に返すまでは、担保として押さえられています。

つまり、証券会社は担保として、

- ①「信用買いをしたお客さんの株券」

と

- ②「信用売りしたお客さんの売却代金」

を持っていることになります。

どうせ持ってんなら、①の「担保の株券」を信用売りしたいってお客さんに貸して、②「担保の売却代金」を信用買いしたいってお客さんに貸しちゃえば、お互いのニーズが満たされてみんなハッピーになれますよね。

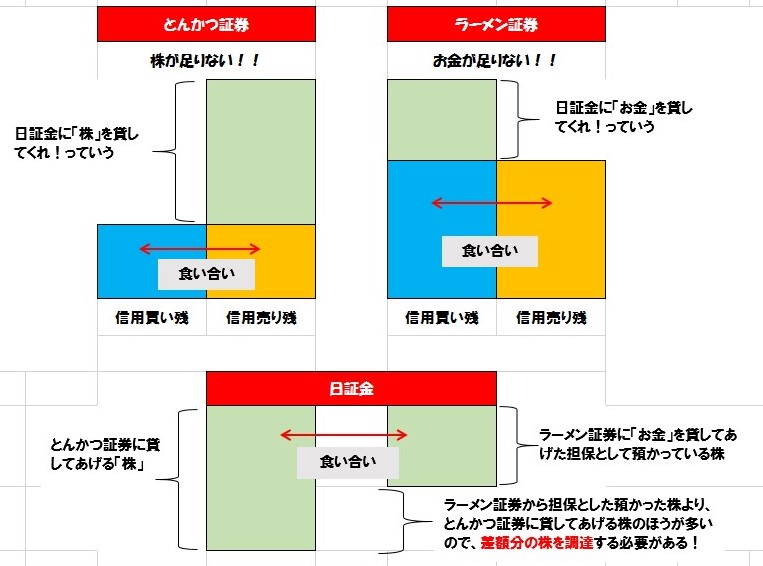

これが「食い合い(社内対当)」です。

ただ、もちろん常に双方のバランスが取れているわけではありません。

こんな状態もあります。

出典:ぼく、作成

上の図のように、信用買と信用売のバランスが取れていなかった場合は、差額のお金や株について証券会社は日本証券金融に借りにいきます。

その後の流れは「お客さん」と「証券会社」の関係と全く一緒ですね。

一応、おさらいです。

日本証券金融は、上の図のように「とんかつ証券」から

[voice icon=”https://yukiyuki13.net/wp-content/uploads/2017/06/face4.gif” name=”(証券会社)” type=”l line”]「うちのお客さんからA株を空売りしたいって申し込みが多いから、ちょっと貸してくれや」[/voice]

と言われれば、株を貸す(貸株)代わりにA株の売却代金を担保として預かります。

逆に、上の図の「ラーメン証券」のように

[voice icon=”https://yukiyuki13.net/wp-content/uploads/2017/06/face4.gif” name=”(証券会社)” type=”l line”]「うちのお客さんから、A株を信用で買いたいって申し込みが多いから、株を買うためのお金を貸してくれや」[/voice]

って言われれば、お金を貸す(融資)代わりにA株券を担保として預かります。

つまり、日本証券金融は担保として、

- ①「株券を貸したとんかつ証券から預かったお金」

と

- ②「お金を貸したラーメン証券から預かった株券」

を持っていることになります。

はい、またここで食い合いが起きるわけですね。

今回の場合、ラーメン証券から借りた株以上に、とんかつ証券が「貸してくれや」って言ってきてるので、日本証券金融は「入札方式」で貸してあげるよっていう証券会社を募り、調達することになります。

結論ですが、日証金残とは、

日本証券金融が証券会社に貸した株(貸株残)と、日本証券金融が証券会社に融資したお金(融資残)のことでっす!

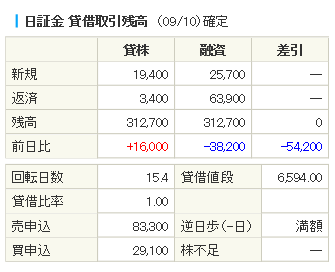

出典:SBI証券

上記は9月10日のトヨタ自動車さんの日証金残高です。

たまたまですが、貸株残と融資残が一致していますので「買い残高/売り残高」である貸借倍率は1.00となっています。

ちなみに回転日数というのは、投資家が信用で買ったり(あるいは売ったり)してから、反対取引をしてポジションを解消するまで何日間かかっているかを示したもの。

回転日数が10日くらいだと活発に取引されている状態で、これが5日くらいになると過熱しすぎで天井の目安とも言われているそうな。

まぁあくまでも目安として使うのが良いでしょう。

[ad#co-9]

日証金残から分かることは?

融資>貸株は信用買いが多い状態!

「お金を借りて株を買いたい!」って人が、「株を借りて売りたい!」って人よりも多い状態なので、短期的には「この株は上がるぞ!」って考えている人が多いことが分かります。

ただし、信用で買った株は遠くない将来に売らないといけません。

証券会社にお金を借りて買ってるってことなので、売ってお金を返さないと金利の負担もかかりますしね。

ですので、将来的には「信用買い」は売り圧力になるとも言えます。

あくまでも目安ね。

融資<貸株は信用売りが多い状態!

こちらは逆。

現状は「株を借りて売りたい!」って人が、「お金を借りてでも株を買いたい!」って人よりも多い状態なので、短期的には「この株は下がるぞ!」って考えている人が多い状態です。

ただし、こちらも「売った株」はいずれ買い戻さないといけません。

将来的には貸株残は買い圧力になるとも言えますね。

あくまでも目安ね。

信用残と日証金残の違いは?

信用残というのは、各証券会社内で「食い合い」している分も含めた、トータルの残高のこと。

証券会社が取引所に週に一度報告をして発表されているもので、個別銘柄のすべての「信用買い」と「信用売り」の状況が分かるので、データの正確性は高いです。

一方で、週に一回の公表ということは、速報性に劣るという問題があります。

現時点の状況を現わしているわけではないことには留意しておかなければいけません。

一方、日証金残はさっき書いた通り、日本証券金融の証券会社への貸株残高と融資残高です。

あくまでも証券会社内の「食い合い」までは反映されていないので、すべての信用取引の状態を現わしているわけではありません。

ただし日証金残は、速報値として毎日19時~21時の間に残高が更新されます。

さらに翌日の12時頃に確報がでます。

全てのお客さんと証券会社との信用取引の残高は含まれてはいないですが、とても速報性の高いデータと言えます。

信用残と日証金残のそれぞれに強み弱みがあるので、相互に活用していきたいですね!

コメント