いつもお世話になっております!

どうもワタクシです!

アイスーリュイの保険適用で暴騰していたGNI(ジーエヌアイ)の株価が、ここにきて大きく下落しています。

要因となったのが、BAB(Berkeley Advanced Biomaterials,Inc.)の買収。

買収資金を含めた多額の増資の発表です。

はたしてこの買収の決定は正しかったのか。

もちろん、増資が成功しないとBABは買えないわけですが、もし買えたらって前提で考えてみたいと思います。

っていうか、何が何でもGNIは買うでしょう。

ちなみに下記はど素人のワタクシの個人的な見解ですので、誤りがあれば是非ともご指摘を……。

BABはこんな会社だ!

まずはBABの企業概要です。

平成8年設立のアメリカの会社。生体材料の開発・製造・販売を行っています。

具体的にはアメリカやヨーロッパで、整形外科や脊椎外科の手術で使われる代替骨を製造しているのです。

創薬系ではなく、医療材料の開発企業ですね。

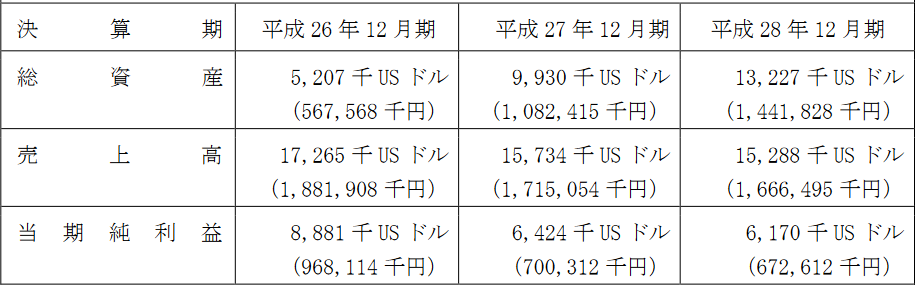

気になる直近の決算額です。

出典:Berkeley Advanced Biomaterial,Inc.の買収について

直近決算ですが、売上が15億超、純利益は6億超の会社です。

黒字なんですね。なんとなくバイオベンチャーが買う会社って、赤字企業のイメージがあったんでこれは意外な気がしました。

ただ売上と利益が下がり傾向なのは気しておきたいところ。

事業内容と今後の経営戦略もなにも分からないので、この数字の落ち込みが限定的なものなのか、今後も続くものなのかは判断できませんが。

特に3年前から2年前に売上・利益とも大幅に減っているのが気になりますね。

業績が変動しやすい会社なのかもしれません。まぁベンチャーなんてそんなもんだけど。

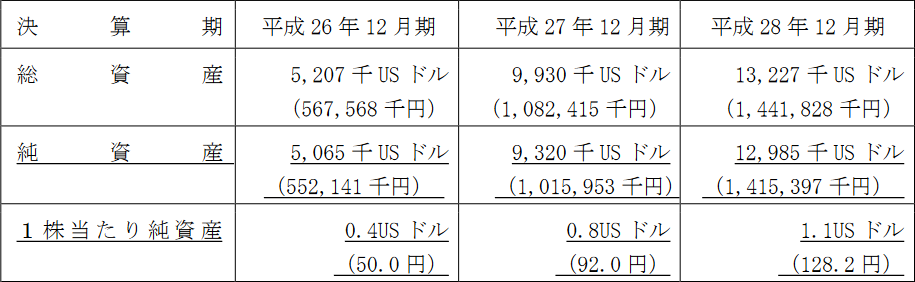

続いて貸借を見てみましょう。

出典:(訂正及び追加)「Berkeley Advanced Biomaterials, Inc.の買収について」の一部訂正及び追加について

現時点での「会社の価値」ともいえる純資産をチェックします。

14億ですね。

利益率は良いですが、会社の規模的にはあまり大きな会社ではありません。

直近の利益によって純資産額が大きくなってきてるんで、過去3年間だけみると売上が減少しているように見えますが、会社設立からの流れを見れば、ここ何年間で大きく伸びてきた会社なんだなぁという想像がつきます。

総資産は14億4千万で、純資産は14億1千万。

自己資本比率もほぼ100%ということで、財務体質にも問題はなさそうです。

詳細な決算書については公開されてませんので、BABについて分かるのはこの程度。

あ、一つ重要なこと。

このBABはGNIの社長のお姉さんの会社です。

一気にきな臭さが出てきた気がしますが、身内の会社だからこそ内情が分かってるってこともあるかと(無理やり感)思いますんで、ここはとりあえず置いておきます。

BAB買収のために大規模増資を発表!

さて、このBABの買収額は65億としています。

ただ、当然GNIさんは65億も持ち合わせていません。

ワタクシと一緒で貧乏なんで。

そこで大規模な増資を発表しました。

その額なんと135億!

大規模な増資ですねえ。

ちなみに買収額以外の70億については、アイスーリュイの適応症の拡大や次世代線維症治療薬F351の研究開発費等に充当するとしています。

増資の方法はバイオベンチャーお得意のMSワラント。

新規発行株式数が20,000,000株(希薄化率17.54%)で、行使価額が679円、ディスカウント率が8%ですので、予定金額を調達するには、単純に株価は738円を超えて推移する必要があります。

現在の株価は440円なんで、今んところ予定額は全然調達できない感じです。

行使期間は2年間ありますが、7月末までには買収金額の65億だけは確保しておく必要があるんで、それまでにどれだけ株価を上げられるか。

あんまり低い金額で行使しちゃうと、その後の開発費用の調達計画の達成も厳しくなります。

もちろん、アイスーリュイの販売が想像以上に好調であれば、増資をせずに事業収益を開発費に回していく可能性もあるかと。

さて、本題に戻ってBABの買収はどうなんだ!

BABの買収金額65億円。

この金額が高いかどうかです。

ワタクシは会計士じゃないんで簡略化した数字で考えてみます。誤りがあればご指摘を。

純資産額14億の会社の70%を65億で買うってどういうことでしょう。

純資産とは、会社の資産から会社の負債を差し引いた金額です。

資産を全部うっぱらって、借金とか仕入れ先へのツケとか、払うもん払ったら残るお金と考えればOK。

さてさて、

GNIが買うBABの純資産は14億で、GNIはそのうちの70%を買うとしています。

つまり、GNIの購入分は10億です。

で、GNIが買収のために払う現金は65億。

差額55億!

金銭的には10億の価値しかない会社を買うのに、65億も払っちゃうんですよーーーー!!!

一見すると、とち狂っているようにも見えますが、基本的に純資産額と同額で会社を買えることってありません。

会社には「ブランド力とか、技術力とか、成長性とか、目に見えない価値」、いわゆる「のれん」があるからです。

つまりGNIは、BABの「のれん」に55億円以上の価値があると考えたわけ。

この55億円はGNIの貸借対照表の資産にのっかってきます。

そして、重要なのが「のれん」の処理です。

日本の伝統的な会計基準によると20年以内で償却していかないといけません。

分かりやすく言うと、55億を20年で割った金額(2.75億)を、毎年費用として計上しないといけないのです。

2.75億っていうと結構な金額ですよね~。

GNIみたいな小さな会社だと、この「のれん」の償却代が足かせになって、利益が圧縮されるケースがよくあります。

で、反対に資産に上がっているのれん(このケースだと55億)は2.75億分ずつ毎年減っていって、最終的にはゼロになります。

ちなみに、買収当初は55億のブランド価値があると思っていたのに、その後、思ったよりも利益が出なかったら、話題の「減損」という処理が必要。

つまり、毎年のれん(資産)を2.75億ずつ償却していくんじゃなくて、一括してズドーンと費用化するってことです。

一方、国際的な会計基準IFRSの場合、「のれん」は償却する必要がありません。

日本みたいに20年で取り崩して費用化していきなさいよ、って規定がないのです。

ずーっと55億の「のれん」が資産として貸借対照表にのったままになります。

なもんで、IFRSを採用している会社だと、資産にのれんが占める割合がめちゃくちゃ大きかったりします。

上記の例でいうと、日本の会計基準を採用していたときのような、2.75億の費用が発生しないので、利益の押し下げ要因は回避できます。

そして、GNIが採用している会計方式は、このIFRS。

20年間で総額55億もの「のれんの償却費用」が発生しないんだから、良いじゃん!

って話ではあるんですが、その代わりIFRSは毎年「減損テスト」を実施しないといけません。

子会社の価値を算出して、55億の「のれん価値」はやっぱりねーだろ、って判断されたら、その都度「のれん」を費用化(減損)する必要があるのです。

もう一回おさらいします。

日本の基準の場合は、20年間で「のれん」を費用化します。

20年後に資産から「のれん」は消えてなくなります。

でも、例えば、10年間、毎年「のれん」を償却していって、

[voice icon=”https://yukiyuki13.net/wp-content/uploads/2017/05/cropped-logo.jpg” type=”l line”]「思ったよりもこの買収した会社、価値がなかったなぁ……むしろ金食い虫だぞ。。」[/voice]

ってなると、11年目に残っている「のれん」をガッツリ減損して費用化する必要があります。

・55億-(2.75億×10年)=27.5億を11年目の決算で一括して費用にするイメージ。

IFRSの場合は、基本的に「のれん」の償却は必要ありません。

「のれん」はずーっと親会社の貸借対照表の「資産の部」にそのまま記載されています。

ただ、毎年減損テストを行って、例えば10年後に、

[voice icon=”https://yukiyuki13.net/wp-content/uploads/2017/05/cropped-logo.jpg” type=”l line”]「ヤベェ……この買収した会社、諸葛孔明かと思ってたら、置物(無価値)だったなぁ……」[/voice]

ってなると、その時点で55億全額を、その年の決算で一括して費用にするイメージ。

つまり、IFRSの場合、ちゃんとGNIの目論見通りにBABの経営がうまくいけば、費用は発生しません。

一方で、仮にBABが赤字に転落するようなことがあれば、BABの赤字そのものによってGNIの経営が悪化するのはもちろん、最大で55億分の減損リスクを長期に抱えることになるのでっす。

特定の年に巨額の赤字計上!!!!なんて事態も。

現在の、GNIの純資産額(非支配持分を除く)は30億です。

55億のうち、6割の減損が発生すれば、債務超過に転落することになります。

本業のアイスの売上が好調だろうと何だろうと、BABがアカンことになれば、GNI本体が上場廃止に……なんて話も。

そんな大げさな話してんじゃねーよ!って意見もあると思いますが、実際のところワタクシもそう思いますが、東芝だってWHを買収したときに、こんな事態になることなんて想像もしてなかったでしょうからね。

GNIはBAB買収の目的として、リスク低減を上げています。

現在のBABの経営状況を見ると、確かにリスク低減はできそうですが、他方で別のリスクは発生しますよってことです。

ただ、そーせいさんのヘプタレス買収の事例もあるからなぁ。

成功すれば、アイス、F351、そしてBABの安定した利益と、会社の基盤は確実に強化されるでしょう。

BABの見えない価値=55億が妥当か。

BABの直近の純利益は6憶。

その内、GNIの持ち分は70%の予定なんで、GNIの決算に反映される黒字額は4.2億。

このままの利益が続くんであれば、13年程度でのれん額は回収できる計算になります(割引率は無視)。

これが長いとみるか、短いとみるか。

結局のところ、ここが投資判断のポイントです。

そーせいはヘプタレス買収時に、割と早い段階で説明会を開いて、ヘプタレスのスター技術の説明会を開催しました。

GNIも買収が決まった段階で、早期にBABについての事業概要を説明してほしい。

基本的には投資回収期間は5年くらいが目途で、10年を超えると長いなぁと思いますが、こればっかりは業種にもよるし、その会社の成長性にもよるし、基準はありません。

ちなみにソフバンは、当時の純資産が0.3兆円、純利益の600億のARMを3.3兆円で買ってます……。

こちらも減損リスクが懸念されていますね。

まとめ

・GNIが65億で代替骨の製造企業(BAB)を買収!

・買収に伴うのれんは55億円!

・IFRSは毎年ののれん償却は発生しないが、減損リスクには注意を!

情報が少なすぎるし、そもそも素人が買収の妥当性を判断するのは難しいですが、会社が言うように単純にリスク低減に繋がる買収とは言えないように思います。

そもそも個人的にはどんな買収でも大きなリスクを伴うものだと。

その分、成功すればリターンも大きいので、さらに株価が下がるようなら投資も検討したいですがどうなりますか。

いずれにせよ、不透明さが大きいこの状況で、ガッツリ信用で買うなんてことはやめたほうがよろしいかと。

今後のGNIさんに大いに期待しております!!

yukiさんいつもありがとうございます

BAB不透明ですね(笑)

それだけに隠れた材料デカそう(≧∀≦)

ここの製品はもう省に納入されてるとのウワサもあり、アイスーの伸び率同様不透明ですね。シナジーが出せれば両方伸びるわけで、なんか株の信用二階建て理論に近いかも。僕はルオ信者ですので成長加速を信じてます(o^^o)